क्या आप अचानक आई किसी वित्तीय ज़रूरत (Financial Need) से परेशान हैं? हो सकता है बच्चे की उच्च शिक्षा का खर्च हो,

घर की मरम्मत करानी हो, शादी का बजट बढ़ गया हो या फिर कोई मेडिकल इमरजेंसी आ गई हो। ऐसे समय में, जब दोस्त या रिश्तेदार भी मदद न कर पाएं, तो Personal Loan Lene Ke Tarike जानना सबसे ज़्यादा ज़रूरी हो जाता है।

पर्सनल लोन एक ऐसा फ़ाइनेंशियल टूल है जो आपकी ज़रूरत के समय जल्दी उपलब्ध हो जाता है। इसकी सबसे बड़ी खासियत यह है

कि यह बिना किसी कोलैटरल (Unsecured Loan) या गारंटी के मिल जाता है, यानी आपको कुछ भी गिरवी रखने की ज़रूरत नहीं पड़ती। लेकिन, जब आप Personal Loan लेने के लिए बाजार देखते हैं,

तो आपके सामने दो मुख्य रास्ते होते हैं: ऑनलाइन अप्लाई करना या सीधे बैंक ब्रांच जाना (Offline)। ऐसे में कौन सा तरीका आपके लिए बेहतर है, और Personal Loan Kaise Milega, यही समझना सबसे ज़रूरी है।

इस विस्तृत लेख में, हम आपको पर्सनल लोन लेने के सभी ज़रूरी तरीकों, योग्यता मापदंडों, ज़रूरी दस्तावेज़ों और EMI कैलकुलेशन के आसान फ़ंडों के बारे में विस्तार से बताएंगे।

यहाँ पढ़े :-

1.Personal Loan क्या है और इसके फायदे

पर्सनल लोन को समझना बहुत आसान है। यह एक अनसिक्योर्ड लोन होता है, जिसका मतलब है कि लोन पाने के लिए आपको बैंक या NBFC (गैर-बैंकिंग वित्तीय कंपनी) के पास कोई प्रॉपर्टी, सोना या अन्य सिक्योरिटी जमा करने की ज़रूरत नहीं होती।

यह एक ऐसा फाइनेंशियल टूल है जो आपको ज़रूरत के वक्त जल्दी फंड उपलब्ध करा सकता है। लोन लेने पर आपको एक निश्चित राशि मिलती है,

जिसे आपको हर महीने फिक्स्ड अमाउंट यानी EMI (Equated Monthly Installment) के रूप में एक तय समय सीमा के अंदर वापस चुकाना होता है

2.पर्सनल लोन के मुख्य फायदे

पर्सनल लोन को “इमरजेंसी लोन” भी कहा जाता है क्योंकि यह मुश्किल समय में तुरंत मदद करता है।

- 1. बिना कोलैटरल की सुविधा: यह लोन केवल आपके क्रेडिट स्कोर और आय (Income) के आधार पर पास हो जाता है। आपको घर या कोई चीज़ गिरवी रखने की ज़रूरत नहीं पड़ती।

- 2. उद्देश्य पर कोई प्रतिबंध नहीं: होम लोन या कार लोन किसी खास काम के लिए होते हैं, लेकिन पर्सनल लोन की राशि का इस्तेमाल आप अपनी किसी भी ज़रूरत को पूरा करने के लिए कर सकते हैं।

- 3. तेज़ और आसान प्रोसेसिंग (Fast Processing): कुछ बैंक (जैसे HDFC बैंक) अपने मौजूदा ग्राहकों को सिर्फ 10 सेकंड में पर्सनल लोन दे देते हैं, जबकि बाहरी लोगों को भी 4 घंटे से कम समय में लोन मिल जाता है। वहीं, NBFCs और डिजिटल लेंडर्स 5 मिनट में तुरंत मंज़ूरी और 24 से 48 घंटों में पैसा अकाउंट में ट्रांसफर करने का दावा करते हैं।

- 4.लचीली रीपेमेंट अवधि: आप अपनी सुविधा के अनुसार 12 महीने से लेकर 60 महीने (Axis बैंक: 12-60 महीने, HDFC बैंक: 12-60 महीने, Bajaj Finance: 12-96 महीने) तक की अवधि चुन सकते हैं।

- 5.टैक्स बेनिफिट: अगर आप पर्सनल लोन की राशि का इस्तेमाल घर खरीदने, बनवाने, सुधरवाने या उच्च शिक्षा के लिए करते हैं, तो ब्याज की राशि पर टैक्स में छूट भी मिल सकती है।

3.Personal Loan Lene Ke Tarike (Personal Loan Kaise Milega)

आज के डिजिटल युग में, Personal Loan Kaise Milega इसके मुख्य रूप से दो रास्ते हैं: ऑनलाइन (डिजिटल प्लेटफॉर्म) और ऑफलाइन (बैंक ब्रांच)। हम इन दोनों तरीकों के साथ-साथ ज़रूरी मापदंडों को विस्तार से समझेंगे।

1.योग्यता मापदंड (Eligibility Criteria)

| मापदंड | शर्तें |

|---|---|

| राष्ट्रीयता | भारतीय नागरिक होना ज़रूरी |

| आयु सीमा | 21–60 वर्ष (कुछ NBFCs: 80 तक) |

| आय/नौकरी | स्थिर नौकरी/आय स्रोत; मिन. नेट इनकम ₹15k–25k |

| अनुभव | कुल नौकरी 2 साल या वर्तमान में 1 साल+ |

| क्रेडिट स्कोर | 750+ बेहतर; बजाज के लिए 685+ |

| PAN | वैध PAN ज़रूरी; PAN–आधार लिंक होना चाहिए |

लोन लेने से पहले यह सुनिश्चित करना ज़रूरी है कि आप पात्र हैं या नहीं। पर्सनल लोन की पात्रता आपकी आय, क्रेडिट स्कोर और वित्तीय स्थिरता पर निर्भर करती है।

2. ज़रूरी दस्तावेज़ (Documents Required)

पर्सनल लोन लेने के लिए बहुत ज़्यादा दस्तावेज़ जमा करने की ज़रूरत नहीं होती है। आपको मुख्य रूप से तीन चीज़ें चाहिए: पहचान प्रमाण, पते का प्रमाण और आय का प्रमाण।

| दस्तावेज़ प्रकार | आवश्यक डॉक्यूमेंट्स |

|---|---|

| पहचान प्रमाण | आधार, पैन, पासपोर्ट, DL, वोटर ID |

| पते का प्रमाण | आधार, DL, वोटर ID, बिजली/पानी/फोन बिल, गैस बिल, टैक्स रसीद, नियोक्ता लेटर |

| आय प्रमाण | 3 माह बैंक स्टेटमेंट, 2 माह सैलरी स्लिप, फॉर्म 16, ITR |

| अन्य | पैन कॉपी, कर्मचारी ID, लाइव फोटो |

3. Bank vs NBFC vs Apps Comparison: Personal Loan Lene Ke Tarike

Personal Loan Lene Ke Tarike में मुख्य रूप से तीन तरह के लेंडर शामिल होते हैं: बैंक (पारंपरिक/ऑफलाइन), NBFCs (ऑनलाइन/डिजिटल), और मोबाइल लोन ऐप्स।

| विशेषता | बैंक (ऑफलाइन) | NBFCs / ऑनलाइन |

|---|---|---|

| प्रोसेस | ब्रांच जाकर फॉर्म व डॉक्यूमेंट जमा | पूरी तरह डिजिटल (वेबसाइट/ऐप) |

| समय | 3–7 दिन अप्रूवल/डिस्बर्सल | मिनटों में अप्रूवल, 24–48 घंटे में पैसा |

| सुरक्षा | बड़े लोन और भरोसे के लिए बेहतर | स्पीड अच्छी, पर लेंडर की जांच ज़रूरी |

| डॉक्यूमेंटेशन | रिजेक्ट होने पर बार-बार जाना | आसान और कम झंझट |

| ब्याज दरें | बैंक व CIBIL पर निर्भर | दरें अलग-अलग, कुछ ऐप्स महंगी |

| उदाहरण | HDFC, Axis, Kotak | बजाज फाइनेंस, लेंडिंग ऐप्स |

निष्कर्ष: अगर आप टेक सेवी हैं और जल्दी लोन चाहिए, तो ऑनलाइन अप्लाई करना बेस्ट ऑप्शन है। लेकिन, अगर आप बड़ा लोन ले रहे हैं और सेफ्टी सबसे ज़रूरी है, तो बैंक से लोन लेने का तरीका बेहतर रहेगा।

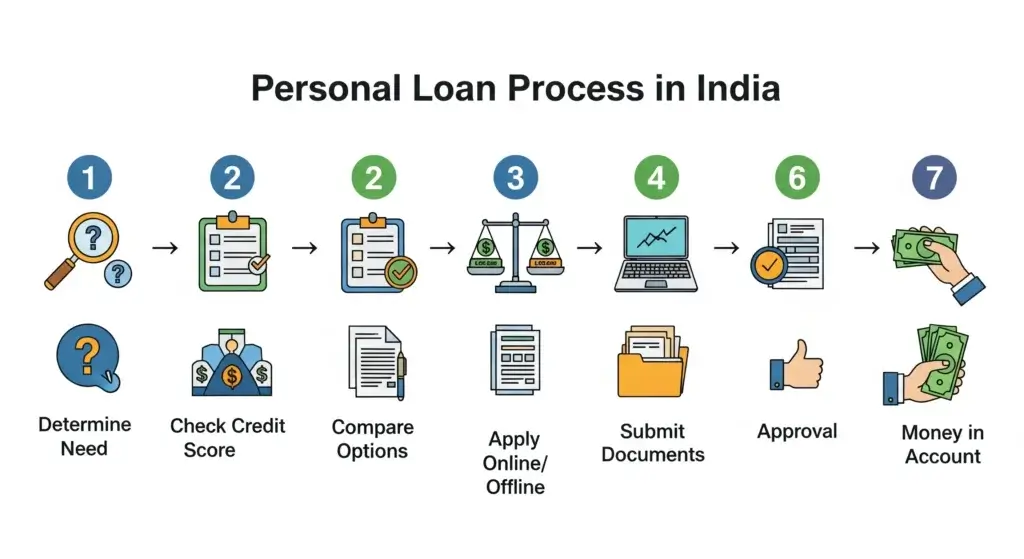

4.Personal Loan Kaise Milega: स्टेप-बाय-स्टेप प्रक्रिया

Personal Loan Lene Ke Tarike को आसान बनाने के लिए, हम आपको एक सरल चरण-दर-चरण (Step-by-Step) प्रक्रिया बताते हैं, जिसका पालन करके आप आसानी से लोन प्राप्त कर सकते हैं:

1. वित्तीय ज़रूरत तय करें (Determine Financial Need): सबसे पहले यह तय करें कि आपको वास्तव में कितना पैसा चाहिए (लोन की राशि) और आप इसे कितने समय में चुका सकते हैं। ज़रूरत से ज़्यादा लोन लेने से EMI का बोझ बढ़ सकता है।

2. क्रेडिट स्कोर जांचें (Check Credit Score): लोन लेने से पहले अपना क्रेडिट स्कोर जांच लें। एक अच्छा स्कोर (750+) कम ब्याज दर पर लोन मिलने की संभावना को बढ़ाता है।

3. विकल्पों की तुलना करें (Compare Options): अलग-अलग बैंकों (जैसे SBI, ICICI, HDFC) या वित्तीय संस्थाओं (NBFCs) की ब्याज दरों, प्रोसेसिंग फीस, अन्य शुल्कों और EMI विकल्पों की तुलना करें। सिर्फ ब्याज दर नहीं, बल्कि हिडन चार्जेस पर भी ध्यान दें।

4. पात्रता जांचें (Check Eligibility): लोन योग्यता कैलकुलेटर (Eligibility Calculator) का उपयोग करके यह जांचें कि आप कितनी लोन राशि के लिए पात्र हैं।

5. सही लेंडर का चयन करें (Select the Lender): रिसर्च के बाद सबसे किफायती और विश्वसनीय बैंक या NBFC का चयन करें। अगर आपका किसी बैंक के साथ पहले से संबंध (जैसे सैलरी अकाउंट) है, तो वहां KYC प्रोसेस आसान और तेज हो सकती है।

6.आवेदन करें (Apply):

- ऑनलाइन: चुने गए बैंक या NBFC की वेबसाइट पर जाएं, या ऐप का उपयोग करें। ‘अप्लाई नाउ’ (Apply Now) पर क्लिक करें।

- ऑफलाइन: निकटतम बैंक शाखा में जाएं।

7. विवरण भरें और सत्यापन करें (Fill Details & Verify): अपना मोबाइल नंबर दर्ज करें और OTP के माध्यम से सत्यापन करें। आवेदन फॉर्म में नाम, पैन नंबर, जन्मतिथि, पिन कोड और अन्य आवश्यक जानकारी सटीक भरें।

8. राशि और अवधि चुनें (Select Amount and Tenure): आपको कितनी राशि चाहिए और आप कितने समय (अवधि) में उसे चुकाना चाहते हैं, यह चुनें।

9. दस्तावेज़ जमा करें/KYC पूरी करें (Submit Documents/KYC): आवश्यक दस्तावेज़ों (जैसे आधार, पैन कार्ड, आय प्रमाण) की ई-केवाईसी पूरी करें।

10. सत्यापन और मंज़ूरी (Verification & Approval): बैंक या NBFC आपके दस्तावेज़ों और क्रेडिट हिस्ट्री का मूल्यांकन करता है। दस्तावेज़ सही होने पर, लोन प्रस्ताव (Loan Offer) प्राप्त होगा।

11. धन का वितरण (Disbursal): लोन प्रस्ताव स्वीकार करने के बाद, राशि 24 से 48 घंटे के भीतर आपके बैंक अकाउंट में आ जाएगी।

5.Instant Personal Loan: तेज़ और आसान तरीका

Instant Personal Loan उन लोगों के लिए बेहतरीन विकल्प है जिन्हें तुरंत पैसे चाहिए। यह Personal Loan Lene Ke Tarike में सबसे तेज तरीका है।

*Instant Personal Loan के फायदे और प्रोसेस

- गति और सुविधा: ऑनलाइन माध्यमों से लोन प्रोसेस बहुत फास्ट और आसान होती है। KYC से लेकर लोन अप्रूवल तक सब कुछ डिजिटल होता है।

- क्विक अप्रूवल: बजाज फाइनेंस जैसे लेंडर मात्र 5 मिनट में तुरंत मंज़ूरी दे सकते हैं।

- त्वरित वितरण: अप्रूवल के बाद पैसा आमतौर पर 24 से 48 घंटों में अकाउंट में क्रेडिट हो जाता है।

- लोन राशि: आप ₹40,000 से लेकर ₹55 लाख तक का Instant Personal Loan ऑनलाइन अप्लाई कर सकते हैं (उदाहरण: बजाज फाइनेंस)।

- कम दस्तावेज़: इस तरह के लोन में बहुत कम दस्तावेज़ीकरण की ज़रूरत होती है।

- एचडीएफसी बैंक अपने मौजूदा ग्राहकों को नेटबैंकिंग, एटीएम या Loan Assist ऐप्लिकेशन के माध्यम से सिर्फ 10 सेकंड में पेपरलेस पर्सनल लोन (Paperless Personal Loan) दे देता है

ऑनलाइन लेंडिंग ऐप्स से जुड़ी सावधानी

आजकल झटपट कर्ज देने वाली कई मोबाइल लोन ऐप्स (Mobile Loan Apps) सोशल मीडिया पर उपलब्ध हैं। इनसे लोन लेना आसान तो होता है, लेकिन:

- ये कर्ज वास्तव में काफी महंगा पड़ सकता है।

- इनकी वसूली भी काफी परेशान करने वाली हो सकती है।

- लोन की तुलना करते समय सिर्फ ब्याज दर नहीं, बल्कि प्रोसेसिंग फीस और अन्य चार्जेस को भी ध्यान से देखें।

6.Bank se Loan Lene ka Tarika: पारंपरिक और सुरक्षित विकल्प

जिन लोगों को तुरंत पैसों की ज़रूरत नहीं होती, बड़े लोन के लिए अप्लाई कर रहे होते हैं, या जिन्हें फेस-टू-फेस गाइडेंस चाहिए होता है, उनके लिए Bank se Loan Lene ka Tarika एक बेहतर और सुरक्षित विकल्प हो सकता है

पारंपरिक बैंक प्रोसेस:

पारंपरिक रूप से, बैंक से लोन लेने के लिए आपको बैंक ब्रांच जाना पड़ता है। वहां आपको फॉर्म भरना होता है और सारे दस्तावेज़ों की हार्ड कॉपी जमा करनी होती है।

इस प्रक्रिया में ऑनलाइन आवेदन की तुलना में 3 से 7 दिन का समय लग सकता है। कोटक बैंक जैसी संस्थाएं भी ऑनलाइन आवेदन के साथ-साथ अपनी निकटतम शाखा में जाने का विकल्प देती हैं।

लोन अप्रूवल की संभावना बढ़ाने के लिए टिप्स:

1. अच्छा क्रेडिट स्कोर बनाए रखें: 750 या उससे अधिक का क्रेडिट स्कोर होने पर बैंक को भरोसा हो जाता है कि आप समय पर लोन चुका पाएंगे, इसलिए आपको कम ब्याज दर ऑफर की जाती है और मंजूरी जल्दी मिलती है।

2. आधार और पैन लिंक करें: लोन आवेदन करने से पहले सुनिश्चित करें कि आपका आधार और पैन कार्ड लिंक हैं, अन्यथा आवेदन धीमा हो सकता है या रिजेक्ट हो सकता है।

3. सटीक जानकारी दें: फॉर्म भरते समय नाम, जन्मतिथि, पता आदि वही दें जो आपके दस्तावेज़ों में है।

4. समय पर EMI चुकाएं: पहले से लिए गए लोन या क्रेडिट कार्ड की EMI को समय पर चुकाने से मंजूरी की संभावना बढ़ जाती है और आपका वित्तीय रिकॉर्ड अच्छा बनता है।

5. स्थिर नौकरी: बैंक यह देखता है कि आप कितने समय से एक ही कंपनी में हैं या आपका करियर कितना स्थिर है। परमानेंट कर्मचारियों या लंबे समय से एक ही जगह पर काम करने वालों को कम ब्याज दर मिलती है।

6. सह-आवेदक (Co-Applicant) पर विचार करें: अगर आप किसी ऐसे व्यक्ति (जैसे माता-पिता या स्पाउस) के साथ लोन लेते हैं, जिनकी प्रोफाइल मजबूत है, तो ब्याज दर कम हो सकती है और लोन अप्रूवल जल्दी हो सकता है।

7. अपने बैंक को प्राथमिकता दें: पहले उस बैंक में कोशिश करें जहाँ आपका सैलरी अकाउंट है या जिसके साथ आपके अन्य संबंध (जैसे होम लोन, कार लोन) हैं, क्योंकि वहाँ KYC प्रक्रिया आसान और तेज़ होगी।

7.Interest Rate और EMI Calculation का तरीका

Personal Loan Kaise Milega यह जानने के बाद, यह समझना ज़रूरी है कि लोन की लागत क्या होगी और आपकी मासिक किस्त (EMI) कैसे तय होगी।

ब्याज दर (Interest Rate) कैसे तय होती है?

ब्याज दर वह अतिरिक्त राशि है जो आपको उधार लिए गए पैसे के बदले चुकानी होती है। यह आपकी EMI को सीधे प्रभावित करती है।

दरें: ब्याज दरें बैंक और आपके क्रेडिट स्कोर पर निर्भर करती हैं। ये आमतौर पर 10% से 24% वार्षिक हो सकती हैं। उदाहरण के लिए, HDFC बैंक 10.85% से 24% तक, Axis बैंक 11.25% से 22% तक और Bajaj Finance 10% से 31% प्रति वर्ष तक की दरें पेश करता है

ब्याज दर तय करने वाले कारक: बैंक आपकी ब्याज दर तय करने से पहले कई चीजें देखते हैं, जैसे:

- क्रेडिट स्कोर: अच्छा स्कोर होने पर कम ब्याज दर मिलती है।

- आय (Income): स्थिर और ज़्यादा आय वालों को बैंक कम इंटरेस्ट रेट देते हैं।

- नौकरी की स्थिरता: लंबे समय से एक ही जगह काम करने वालों को कम ब्याज दर मिलती है।

- लोन हिस्ट्री: पुरानी EMI समय पर चुकाई है या नहीं

ब्याज दरों के प्रकार (Types of Interest Rates)

1. फिक्स्ड रेट लोन (Fixed Rate Loan): इसमें लोन की ब्याज दर शुरू से लेकर आखिरी EMI तक एक जैसी रहती है। इससे बजट बनाना आसान होता है, क्योंकि हर महीने आपको बराबर EMI देनी होती है।

2. फ्लोटिंग रेट लोन (Floating Rate Loan): इसमें इंटरेस्ट रेट बाज़ार के हिसाब से बदलता रहता है। जब RBI या बैंक अपनी नीतियों में बदलाव करते हैं (जैसे रेपो रेट घटाना या बढ़ाना), तो आपके लोन का इंटरेस्ट रेट भी ऊपर-नीचे हो सकता है, जिससे EMI भी कम या ज्यादा हो सकती है।

3.प्रीपेमेंट चार्ज पर RBI का नियम: पर्सनल ज़रूरतों के लिए लिए गए फ्लोटिंग रेट लोन को जल्दी चुकाने (Pre-payment) पर कोई प्रीपेमेंट चार्ज नहीं लगेगा। यह नियम सभी बैंक, NBFC और कोऑपरेटिव बैंकों पर लागू होता है (हालांकि, यह नियम 1 जनवरी 2026 से लागू होगा,)

EMI (समान मासिक किश्त) क्या है और कैसे कैलकुलेट करें?

EMI का मतलब है इक्वेटेड मंथली इंस्टॉलमेंट। यह वह फिक्स्ड अमाउंट है जो आप हर महीने बैंक या NBFC को लोन चुकाने के लिए देते हैं।

EMI को प्रभावित करने वाले 3 मुख्य कारक:

- लोन की राशि (Principal Amount – P)

- समयावधि (Tenure/Months – N)

- ब्याज की दर (Rate of Interest – R)

EMI कैलकुलेशन का तरीका: आप EMI कैलकुलेटर (जैसे Personal Loan EMI Calculator) का इस्तेमाल करके आसानी से अपनी मासिक किस्त जान सकते हैं। कैलकुलेटर का उपयोग करते समय:

- लोन की राशि (P)

- चुकाने की अवधि महीनों में (N)

- ब्याज दर प्रति माह (R)

डालकर आप पता लगा सकते हैं कि आपकी हर महीने कितनी EMI बनेगी और आपको कुल कितना पैसा चुकाना होगा

उदाहरण: HDFC बैंक के अनुसार, 12 से 60 महीने की अदायगी के समय में ₹1 लाख पर न्यूनतम EMI मात्र ₹2149 प्रति लाख हो सकती है। जितनी लंबी अवधि का लोन लेंगे, EMI उतनी कम होगी, लेकिन आपको कुल ब्याज थोड़ा ज़्यादा देना पड़ेगा

8.Personal Loan Lene Se Pehle Dhyan Dene Wali Baatein

लोन लेना कोई बुरी बात नहीं है, लेकिन बिना समझे लोन लेना सबसे बड़ी गलती हो सकती है। Personal Loan Lene Ke Tarike में सफलता पाने के लिए, आपको कुछ महत्वपूर्ण बातों का ध्यान रखना ज़रूरी है।

लोन रिजेक्शन और CIBIL Score का महत्व

- क्रेडिट स्कोर खराब होने का खतरा: यदि आप EMI समय पर नहीं चुकाते हैं, तो आपका क्रेडिट स्कोर खराब होता चला जाएगा। खराब स्कोर वालों को या तो लोन नहीं मिलता, या ब्याज दर बहुत ज़्यादा लगती है।

- बार-बार आवेदन से बचें: बार-बार कर्ज के लिए अप्लाई करने से भी आपका क्रेडिट स्कोर खराब होता है। इसलिए आवेदन जमा करने से पहले ऑफ़र की तुलना करें और एक बार पक्का होने के बाद ही अप्लाई करें।

- सटीक जानकारी: लोन आवेदन फॉर्म में सटीक जानकारी देना ज़रूरी है, ताकि आपका आवेदन रिजेक्ट न हो।

- पैन-आधार लिंक: पैन कार्ड नहीं होने पर पर्सनल लोन मिलने की संभावना बेहद कम हो जाती है।

रीपेमेंट टिप्स और EMI का बोझ कम करने के तरीके

- ज़रूरत के हिसाब से ही लोन लें: पर्सनल लोन तभी लें जब आपको वाकई में ज़रूरत हो। यह होम लोन या गोल्ड लोन की तुलना में ज़्यादा महंगा होता है।

- ज़रूरत के बराबर ही उधार लें: क्योंकि पर्सनल लोन आसानी से मिल जाता है, इसलिए लोग ज़रूरत से ज़्यादा अमाउंट ले लेते हैं। हमेशा उतना ही अमाउंट लें जितनी आपको ज़रूरत है।

- EMI को बजट में रखें: लोन लेने से पहले अपनी EMI को कैलकुलेट करके देख लें कि वह आपके बजट में बैठती है या नहीं।

- पार्ट पेमेंट करें (Part-Payment): अगर आपके पास बोनस या कोई लम सम राशि आती है, तो कोशिश करें कि उसे लोन चुकाने में इस्तेमाल करें। कुछ लेंडर 12 इंस्टॉलमेंट के बाद प्री-पेमेंट की अनुमति देते हैं। बजाज फाइनेंस के फ्लेक्सी लोन पर पार्ट-प्री-पेमेंट पर कोई शुल्क नहीं लगता है।

- बैलेंस ट्रांसफर: यदि आपको कोई दूसरा बैंक कम ब्याज दर दे रहा है, तो आप अपने मौजूदा लोन को वहां ट्रांसफर (Balance Transfer) कर सकते हैं। इससे पहले सुनिश्चित करें कि ट्रांसफर पर लगने वाले चार्जेस से आपको फायदा हो रहा है।

- लोन समेकन (Loan Consolidation): यदि आपके पास एक से ज़्यादा लोन हैं (जैसे क्रेडिट कार्ड लोन जिसमें ब्याज बहुत ज्यादा है), तो आप एक पर्सनल लोन लेकर उन सभी लोन्स को चुका सकते हैं (कंसोलिडेट)। इससे EMI का बोझ कम हो सकता है।

- सिक्योर्ड लोन को प्राथमिकता दें: अगर संभव हो, तो सिक्योर्ड लोन लें, क्योंकि अनसिक्योर्ड लोन की तुलना में इसकी ब्याज दरें कम रहती हैं।

हिडन चार्जेस और फीस को समझें

लोन की कुल लागत सिर्फ ब्याज से नहीं बनती, बल्कि इसमें कुछ हिडन चार्जेस (Hidden Charges) भी शामिल होते हैं। लोन लेने से पहले इन सभी चार्जेस की तुलना करना ज़रूरी है

| चार्ज प्रकार | विवरण |

|---|---|

| प्रोसेसिंग फीस | 0.5%–5% तक (बजाज: 3.93%), अप्रूवल पर कटती है |

| लेट पेमेंट | EMI लेट पर 2%–3% प्रति माह (24%–36% सालाना) |

| EMI बाउंस | खाते में बैलेंस न होने पर ₹500–₹1200 पेनल्टी |

| प्रीपेमेंट/फोरक्लोज़र | लोन जल्दी बंद करने पर 2%–5% तक चार्ज; RBI नियम अनुसार 2026 से फ्लोटिंग रेट पर चार्ज नहीं |

| स्टाम्प ड्यूटी | राज्य सरकार द्वारा लोन एग्रीमेंट पर शुल्क |

| GST | सभी चार्जेस पर 18% लागू |

टॉप-अप लोन (Top-Up Loan) – एक स्मार्ट विकल्प

अगर आपका मौजूदा पर्सनल लोन चल रहा है और आप समय पर EMI भर रहे हैं, तो बैंक आपको एक्स्ट्रा लोन ऑफर कर सकता है, जिसे टॉप-अप लोन कहते हैं। यह आपका मौजूदा लोन ही आपका “पर्सनल एटीएम” बन सकता है।

टॉप-अप लोन के फायदे:

• कम दस्तावेज़ीकरण: बैंक के पास आपकी सारी डिटेल्स पहले से होती हैं, इसलिए दोबारा इनकम या एड्रेस प्रूफ देने की ज़रूरत नहीं।

• जल्दी पैसा: नए लोन की तरह हफ्तों इंतजार नहीं करना पड़ता, 24 से 48 घंटों में अमाउंट अकाउंट में आ जाता है।

• सिंगल EMI: पुराना और नया लोन मिलकर एक बन जाता है, जिससे आपको केवल एक EMI देनी होती है।

ध्यान दें: टॉप-अप लोन सिर्फ ज़रूरी खर्चों (जैसे मेडिकल इमरजेंसी, ज़रूरी घर की मरम्मत) के लिए ही लें, न कि शौक पूरे करने के लिए (जैसे महंगा फोन, फॉरेन ट्रिप, स्टॉक मार्केट में पैसे लगाना)। ऐसा करने से आप कर्ज के जाल में फंस सकते हैं।

9.Conclusion: सही Personal Loan Lene Ke Tarike को अपनाएं

आज के दौर में, जब अचानक पैसों की ज़रूरत पड़ जाए, तो Personal Loan Lene Ke Tarike जानना बहुत ज़रूरी है। Personal Loan आपकी वित्तीय ज़रूरतों को तुरंत पूरा करने का सबसे आसान और बिना गारंटी वाला तरीका है।

चाहे आप ऑनलाइन माध्यम से instant personal loan ले रहे हों या bank se loan lene ka tarika अपना रहे हों, सफलता की कुंजी कुछ बातों में निहित है:

- अपने क्रेडिट स्कोर को अच्छा बनाए रखें (750+ लक्ष्य रखें)।

- लोन लेने से पहले ब्याज दरों और सभी शुल्कों की तुलना करें (सिर्फ ब्याज दर नहीं)।

- EMI कैलकुलेटर का उपयोग करके अपनी मासिक किस्त (EMI) को अपने बजट में फिट करें।

- ज़रूरत के हिसाब से ही उधार लें और रीपेमेंट अवधि समझदारी से चुनें।

सही बैंक या NBFC चुनकर, नियमों को समझकर, और समय पर अपनी EMI भरकर, आप न केवल अपनी तात्कालिक ज़रूरतों को पूरा कर सकते हैं, बल्कि भविष्य में भी लोन लेने के लिए एक मजबूत वित्तीय रिकॉर्ड बना सकते हैं। समझदारी से फैसला लें और अपनी वित्तीय यात्रा को आसान बनाएं!

Personal Loan Lene Ke Tarike FaQ

Q> कौन सा बैंक तुरंत पर्सनल लोन देता है?

SBI YONO, HDFC Bank, ICICI Bank और Bajaj Finserv तुरंत पर्सनल लोन देते हैं।

Q>20000 की सैलरी पर कितना personal लोन मिल सकता है?

20,000 रुपये की सैलरी पर आमतौर पर 50,000 से 3 लाख रुपये तक का पर्सनल लोन मिल सकता है।

यह आपकी क्रेडिट स्कोर, नौकरी की स्थिरता, बैंक/एनबीएफसी की पॉलिसी और आपकी EMI चुकाने की क्षमता पर निर्भर करता है।

Q>पर्सनल लोन कैसे लें तुरंत?

प तुरंत पर्सनल लोन लेने के लिए इन आसान स्टेप्स को फॉलो कर सकते हैं:

प्री-अप्रूव्ड ऑफर चेक करें – अपने बैंक के मोबाइल ऐप/नेटबैंकिंग (जैसे SBI YONO, HDFC, ICICI) पर।

ऑनलाइन आवेदन करें – Aadhaar, PAN और बेसिक KYC डिटेल्स भरें।

तुरंत वेरिफिकेशन – बैंक/एनबीएफसी ऑटोमेटिक वेरिफाई करता है।

इंस्टेंट डिस्बर्सल – अप्रूवल के बाद पैसे सीधे खाते में कुछ मिनटों/घंटों में आ जाते हैं।

Q>>बैंक लोन नहीं दे रहा है तो क्या करें?

गर बैंक लोन नहीं दे रहा है तो आप ये कदम उठा सकते हैं:

क्रेडिट स्कोर चेक करें – अगर स्कोर 700+ नहीं है तो पहले उसे सुधारें।

NBFC / फिनटेक ऐप ट्राय करें – जैसे Bajaj Finserv, Tata Capital, Paytm, KreditBee आदि छोटे इंस्टेंट लोन देते हैं।

गोल्ड लोन / सिक्योर्ड लोन – अगर आपके पास सोना, FD या बीमा पॉलिसी है तो उस पर लोन मिल सकता है।

को-साइगर या जॉइंट लोन – किसी अच्छे क्रेडिट स्कोर वाले व्यक्ति के साथ आवेदन करें।

आय और डॉक्युमेंटेशन सुधारें – नियमित सैलरी स्लिप, ITR और बैंक स्टेटमेंट से अप्रूवल की संभावना बढ़ती है।

- अपनी फोटो को AI से सुपर स्टाइलिश बनाओ!20 ChatGPT Photo Editing Prompt

- Aadhar Card Se Loan Lene Wala App–10 मिनट में पाएं तुरंत लोन

- 2025 के Best Ai App For Stock Market – शेयर बाज़ार से रोज़ कमाई करने का स्मार्ट तरीका!

- जगदलपुर न्यूज़: गरबा खेलते पकड़ा गया मुस्लिम युवक, मंच पर कराया प्रणाम और लगवाए गए जयकारे, वीडियो वायरल

- Best AI Tools for Students in India: 2025 के 10 बेहतरीन AI टूल्स जो पढ़ाई को आसान बना देंगे!”